记者 | 庞宇

12月16日晚间,5G板块上市公司飞荣达(300602.SZ)因“高买低卖”将控股子公司广东博纬通信科技有限公司(以下简称“广东博纬”)部分股权转让给原股东,收到深交所关注函。

飞荣达四年前拿下广东博纬控股权时确定其整体估值为2.85亿元,此次股权转让确定广东博纬股东全部权益价值为0.96亿元。深交所要求公司说明本次交易评估结果大幅下调的原因及合理性,说明是否存在刻意下调广东博纬估值以低价出售上市公司资产并向相关方输送利益的情形。

将时间拨回至四年前。2018年12月,上市不到两年的飞荣达拿出1.53亿元现金,从吴壁群、蔡亮、吴华建、苏振华等人手中收购了广东博纬51%股权。该笔交易评估确定广东博纬股东全部权益价值为2.85亿元,较广东博纬当时的净资产2580.66万元,溢价超10倍。

因未完成业绩承诺,2021年8月,飞荣达通过业绩补偿方式取得广东博纬22.88%股权,折合对价5000万元,评估确定广东博纬股东全部权益价值为2.19亿元。

2022年12月13日,飞荣达公告拟以2888.20万元的交易价格,向广东博纬原股东、现任董事长吴壁群出售广东博纬28.88%股权。本次交易确定广东博纬全部股东权益价值为0.96亿元。

也就是说,自收购以来,广东博纬先是在三年不到的时间里估值减少了23%,而后又在一年多时间里估值继续缩水56%。

本次交易完成后,吴壁群成为广东博纬第一大股东,持股比例为48.48%,飞荣达变更为广东博纬第二大股东,持股比例为45%。广东博纬不再纳入公司合并报表范围。吴壁群还承诺,将于2024年6月30日前完成收购飞荣达持有的广东博纬35%股权。

广东博纬是一家从事基站天线研产销的公司,主业为电磁屏蔽及热管理解决方案供应商的飞荣达本拟通过收购拓展公司在通信天线领域的业务,加强对5G战略布局。

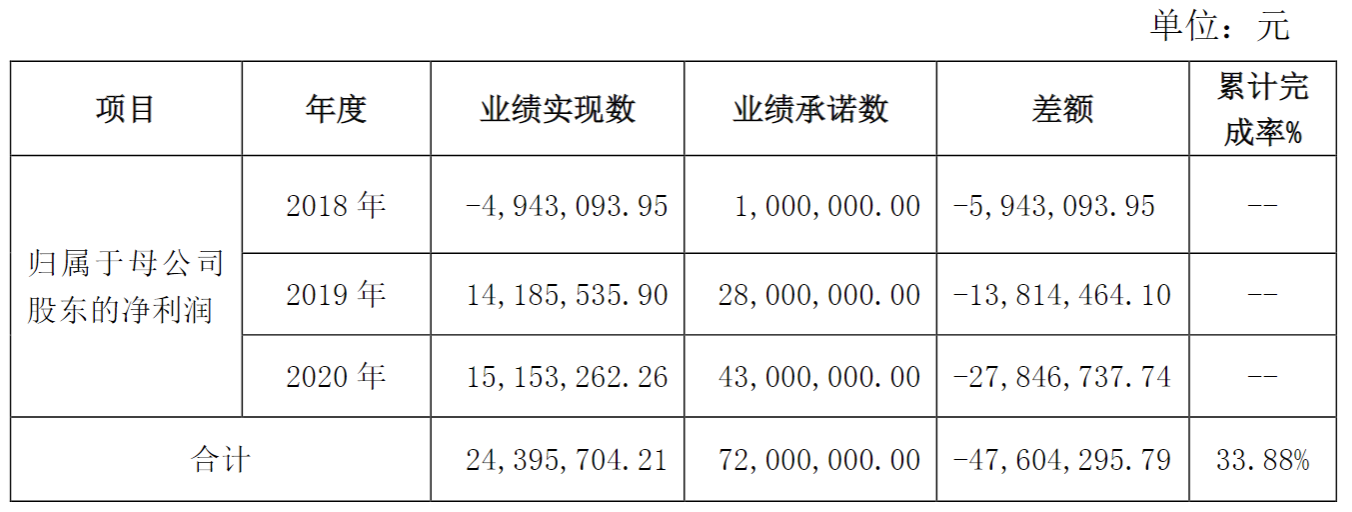

然而,在收购前就已是亏损状态的广东博纬,在被收购后业绩远不达标。2018年-2020年广东博纬实现累计净利润为2439.57万元,较交易对手承诺的三年累计净利润7200万元,仅完成了34%。

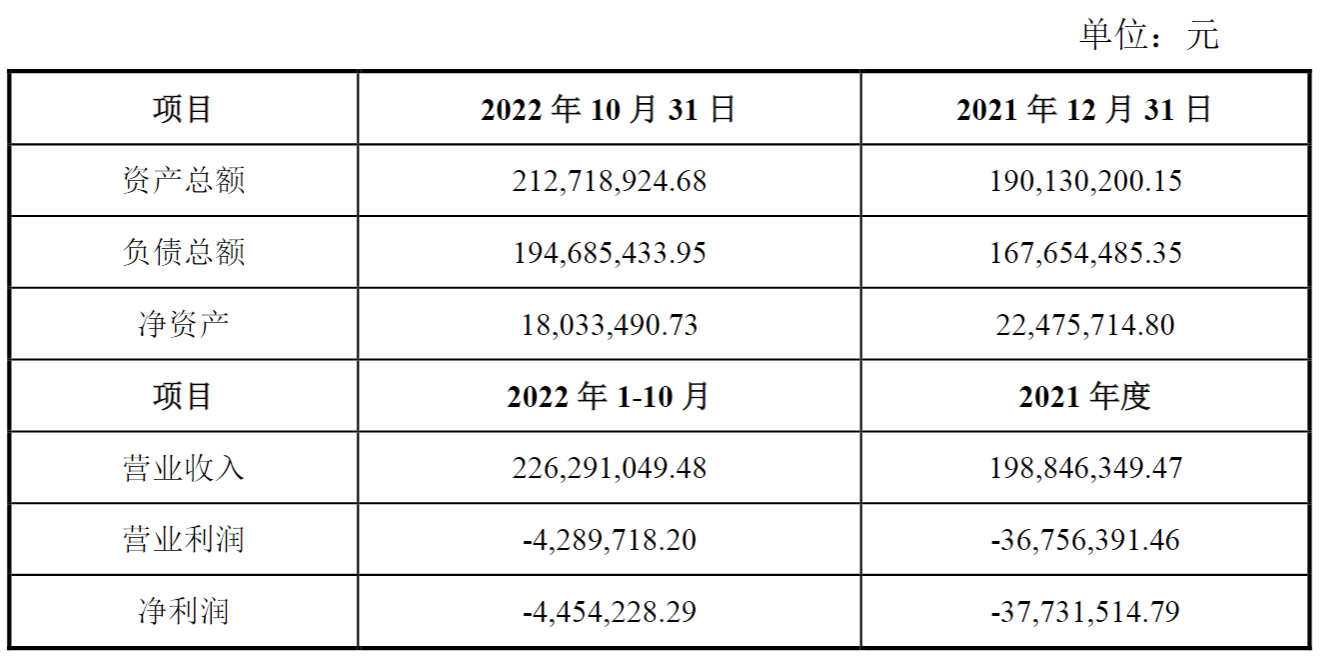

2021年、2022年1-10月,广东博纬净利润分别亏损3773.1,5万元、445.42万元。

值得注意的是,按照原协议,交易对手本应现金补偿飞荣达1.01亿元,但这一方案却在后来变更为5003.33万元现金加博纬通信22.88%股权。这也存在疑似损害上市公司和投资者利益的可能。

博纬通信业绩承诺及实际实现情况

博纬通信的主要财务情况

深交所要求飞荣达结合收购以来广东博纬经营情况、行业发展、对上市公司主营业务影响等详细说明本次出售广东博纬股权的原因及必要性,吴壁群受让广东博纬股权的原因及合理性,并结合吴壁群与上市公司、公司控股股东、董监高的关联关系说明本次交易是否存在利益输送情形。

同时深交所要求补充披露本次交易使用的评估报告,说明评估过程是否公允、合理,并结合前次收购及业绩补偿时使用的评估过程详细说明前次收购、业绩补偿评估结论是否合理。还要求公司补充说明本次股权转让对上市公司财务指标及主营业务的影响、是否存在损害上市公司利益的情形。

界面新闻注意到,飞荣达近年收购动作不断。2018年至2022年收购来的8家子公司中7家去年业绩亏损。但这也并未阻止飞荣达的收购脚步,公司今年5月份近一倍溢价收购来亏损控股子公司昆山品岱电子有限公司的剩余股权。

飞荣达自身已陷入亏损泥沼之中。2021年公司营收微增4.39%,扣非净利润为-1.32亿元;2022年前三季度营收增长38.91%,扣非后亏损继续亏损3776.43万元。