1、镍矿方面,12月镍矿进口量预期仍将下降,到港量预计维持低位,港口库存918万吨,与近两年持平。12月国内原生镍供给环比11月减少3793吨至9.04万吨,其中电解镍产量15000吨,与前值和去年同期水平持平;镍铁产量3.5万镍吨,较上月减少0.1万镍吨,同比增长5%;硫酸镍生产4万镍吨,增速放缓,纯镍供应硫酸镍金属量占比进一步下降;海外方面,印尼镍(生)铁和中间品产量预计将达到10万镍吨,同比增长29%,国内镍生铁进口将维系高位,但一级镍品进口在进口持续亏损下,预期维系在低位。

2、从不锈钢产业链来看,12月产量290万吨,同比增加8.21%,其中,200系产量93万吨,同比增加45.31%,300系产量152万吨,同比增加14.29%。结合生产原料占比和利润情况来看,镍铁经济性最优,废钢其次,纯镍占比下降至4%左右。不锈钢小幅增产,但需求仍在减弱,汽车及家电数据仍然偏弱,尽管政策面利好地产行业,但是并未实际体现在终端需求上,库存消化仍存在一定问题,近两周社会库存快速增加可见一斑;三元材料及三元前驱减产,对硫酸镍需求减弱,电池级硫酸镍价格下行,12月受到新能源汽车减免费税政策将于2023年1月取消影响,新能源汽车销量仍将有增长空间,但后期能否维系强势存在较大不确定性,近期特斯拉上海减产已敲响警钟。

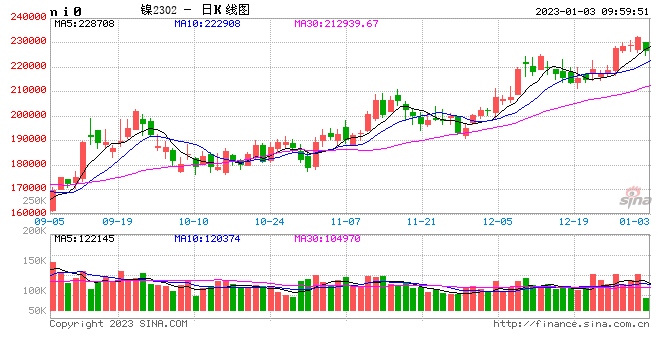

3、从基本面来看,国内不锈钢社会库存出现连续两周较大规模的增仓,说明临近春节消化压力在增大,价格也很难得到有效提振,且冶炼企业在成本压力下正不断压降上游原材料降价;与此同时,硫酸镍也表现出过剩迹象,理论上镍豆重熔比例会首先被压降。由此无论是传统的不锈钢产业链还是新能源板块均表现出来不景气现象,这与一级镍品表现出来的强势分化严重,一级镍品较产业链其他品种严重高估。所以从LME挤仓角度可以很好的解释行情,但从产业链角度表现不合理,不宜追涨。