炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:梧桐树下V

2022年12月16日,诚瑞光学和保荐人中金公司申请撤回公司科创板上市申请文件,IPO终止!

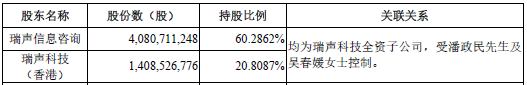

诚瑞光学为香港联交所主板上市公司瑞声科技(02018.HK)的控股子公司,本次为分拆上市。公司主营业务是塑料镜头、WLG 玻璃镜片及玻塑混合镜头、摄像头模组、光学传动等光学元器件的研发、制造和销售。根据沙利文统计,以2021年度全球光学镜头出货量及出货金额计,公司是全球光学镜头前三大供应商之一。

报告期内,公司归属于母公司股东的净利润分别为-64,673.77万元、-34,591.72万元和-27,473.01万元,未来公司将可能持续亏损。

报告期各期末,公司合并累计未分配利润分别为-158,099.12万元、-167,035.95万元和-194,508.96万元。

一、号称估值400亿,母公司市值仅为200亿

根据保荐机构出具的发行人预计市值分析报告,公司预计市值高于30亿元,未明确具体金额。根据招股书披露,公司2021年营业收入约为24亿元、净利润约为-2.7亿元,2020年10月增资完成后发行人估值为178.58亿元;本次发行拟募集资金82.1亿元,公开发行股份不超过发行后总股本的20%。据此计算公司的估值约为400亿元。

根据公开资料,瑞声科技2021年营业收入约为180亿元、净利润约为13亿元,目前市值折人民币约200亿元。其中,瑞声科技间接持有诚瑞光学80%以上权益。

在母公司估值仅200亿左右,如何解释发行人估值成为关键。

据回复,根据发行人特点、市场数据的可获得性、评估方法的可靠性等,选取可比公司法和历史估值法作为主要评估方法,结合可比公司的估值情况、发行人报告期外部股权融资情况等对发行人上市后的预计市值进行了综合判断。

在可比公司法下,综合考虑行业类型、产品属性、市场地位、上市板块、收入规模等因素,选取福光股份、蓝特光学、美迪凯、腾景科技、奥比中光作为可比公司。截至2022年7月29日,上述可比公司2021年收入对应的市销率中位数约为12.5倍,在此基础上,将估值倍数区间上下浮动约30%-35%,得到发行人2021年收入对应的市销率预测区间为8.5倍至16.5倍,结合发行人2021年营业收入24.22亿元,预测发行人合理市值区间为205.89亿元至399.66亿元,整体估值介于200亿元至400亿元之间。

在历史估值法下,发行人最近一次外部融资对应的投后估值为178.58亿元;自最近一轮外部融资至今,发行人业务规模不断扩大,营业收入快速增长,发行人于2020年、2021年实现的收入为17.00亿元以及24.22亿元,2021年较2020年收入实现较为大幅的增长,增长率为42.50%,因此发行人的业务规模及业绩增速亦能支撑发行人的估值水平。

综上,结合前述估值方法和发行人的实际情况,预计发行人发行后总市值区间介于200亿元至400亿元之间。

特别需要关注的是,2022年5月,红杉驰辰将其持有的诚瑞光学37,145,918股股份作价10,000万元转让予新北创投、将其持有的诚瑞光学7,429,184股股份作价2,000万元转让予常高新、将其持有的诚瑞光学11,143,775股股份作价3,000万元转让予南宁广投、将其持有的诚瑞光学48,289,693股股份作价13,000万元转让予瑞声科技(香港),转让价格与红杉驰辰2020年10月增资进入发行人时的每股价格相同,约为2.6921元/股。

即2022年5月,红杉仍按178亿元左右的估值进行了减持,考虑到资金成本,红杉“亏本甩卖”。

二、扭亏为盈,遥遥无期?

据披露,诚瑞光学达到盈亏平衡状态时主要经营要素需要达到的水平如下:

随着公司规模逐渐扩大、市场占有率进一步提升,收入和毛利将相应增长,良率和产能利用率等生产经营指标将相应提升,公司有望收窄亏损并实现盈利。若公司假设的扭亏为盈条件均可达成,根据测算,当公司光学镜头收入达到约15亿元,摄像头模组收入达到约50亿元的情况下,公司可实现扭亏为盈。具体趋势和要素分析如下:

1、光学产品的销量总体保持增长趋势

(1)光学镜头

2019年至2021年,公司塑料镜头的销量(含内销)为3.1亿只、4.5亿只和5.4亿只,实现快速增长。2021年下半年开始受全球宏观经济形势、新冠疫情、阶段性芯片缺货等因素影响,行业整体光学镜头销量承压。依托与主流手机终端厂商稳定的合作关系,发行人将进一步扩大高端镜头领域的销量和市场占有率,稳步提升其在包括OPPO、vivo、小米、华为、荣耀、三星等知名主机厂商中的出货份额,扩大手机镜头业务收入。公司在6P及以上塑料镜头领域已具备了领先的设计、设备及制造能力,不断开拓高端塑料镜头市场,并着力光学性能更好、径厚比更高的玻塑混合镜头方案,逐步对7P及以上纯塑料镜头实现升级。

(2)摄像头模组

2020年及2021年,公司摄像头模组销量分别为386.34万只和6,700.50万只,实现快速增长。相较于同行业可比公司,公司摄像头模组业务处于发展早期阶段,未来将继续着力发展摄像头模组业务,模组收入仍将保持高速增长。公司摄像头模组业务增长的驱动因素主要来自于对终端手机市场渗透率的提升,基于在光学镜头领域的技术和客户积累,依靠性能、供应能力和价格等方面的综合优势快速进入市场,获取小米、OPPO等终端手机厂商的认证,提高出货量。

2、光学产品的平均销售单价将逐渐趋稳

(1)光学镜头

2019年至2021年,塑料镜头的平均单价(含内销)为3.35元/只、3.54元/只和2.99元/只。报告期内,由于行业整体产能提高、市场竞争加剧,同一片数规格的镜头单价逐年降低。但由于发行人产品结构变化,高片数镜头的占比特别是玻塑混合镜头的占比提升,公司光学镜头的综合平均单价有望趋于稳定。

(2)摄像头模组

2020年及2021年,摄像头模组的平均单价为14.24元/只和13.54元/只。2021年摄像头模组单价下降主要系产品结构发生变化,10M以下的模组产品销量占比提高。

未来,公司摄像头模组的产品结构逐步实现高端化,32M以上摄像头模组的销量占比不断提高,摄像头模组的平均销售单价将有望逐渐提升。

3、产能利用率提升使得单位成本逐渐降低,毛利率进一步提升

(1)光学镜头

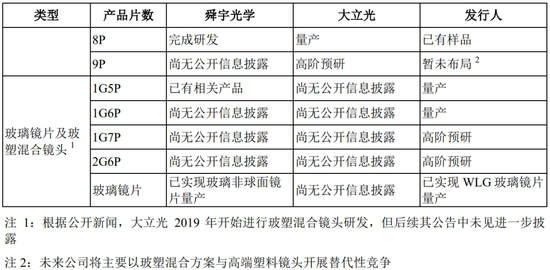

2019年至2021年,公司光学镜头的产能利用率分别为64%、72%、66%。未来,随着下游需求回暖、芯片短缺和新冠疫情等偶发性不利因素的消除、公司市场占有率的提升特别是在高端塑料镜头及玻塑混合镜头领域的领先优势不断发挥,公司光学镜头产品的销量将持续增长,产能利用率持续提升,单位固定成本下降,实现毛利率上升。

(2)摄像头模组

2020年及2021年,公司摄像头模组的产能利用率分别为69%和61%。报告期内,公司摄像头模组业务处于发展早期,业务发展较快,公司战略性增加产线布局,提前筹备未来产能扩张,因此产能利用率暂时较低。未来,随着公司模组产品获得更多终端手机客户的认证,摄像头模组的销量将实现快速增长,公司的模组产线将基本保持满产状态。

综上,公司光学产品的产能利用率将不断提高,使得光学产品的单位成本逐渐降低,有利于毛利率提升。

4、着力管控费用开支,期间费用率将持续降低

报告期内,公司销售费用、管理费用、研发费用和财务费用在内的四项费用合计金额分别为6.70亿元、7.11亿元和7.61亿元,占营业收入的比例为62.47%、41.80%和31.43%。随着发行人收入规模增加以及研发、管理、销售团队趋于稳定,未来公司的期间费用率将持续降低。

2022年开始,发行人在保证研发投入的基础上,着重降本增效,控制营销和管理开支,销售和管理费用预计未来增长幅度较小。发行人的研发费用将主要集中在光学镜头的开发(包括智能手机及车载、AR/VR、无人机、工业镜头等领域),而摄像头模组收入规模较大且研发投入相对较小。因此,随着发行人收入规模增长,尤其是摄像头模组业务的快速增长,期间费用率将逐渐降低。

5、垂直整合光学产品,进一步提高市场竞争力

报告期内,发行人基于在光学镜头方面的积累,逐步拓展光学传动及光学模组业务,在行业内领先推行产品线的垂直整合。截至目前,公司已具备光学传动产品的量产能力并实现最高 1 亿像素的摄像头模组产品大规模量产交付。

基于上述趋势和要素分析,结合公司报告期内光学镜头业务及摄像头模组业务的发展趋势、相关产品对下游客户的渗透情况、公司产能利用率、生产良率及期间费用率的变化趋势,预计公司光学镜头的销售收入达到约15亿元、摄像头模组的销售收入达到约50亿元时,公司光学镜头综合毛利率达到24%、摄像头模组毛利率达到约4%,且期间费用率降低至约9%左右时,公司预计可实现盈亏平衡。

然而值得注意的是,发行人仅预测了扭亏为盈经营条件,但并未测算实现的周期。考虑到诚瑞光学2021年度营业收入仅为24.2亿元,且业绩增长开始放缓,营收达到65亿恐怕还遥遥无期。

三、全球光学镜头市场份额仅第三,产能利用率竟下滑

招股书披露,(1)根据沙利文统计,按出货量口径,2021年舜宇光学、大立光、发行人在全球光学镜头市场的份额分别为23%、16%、8%,其中,智能手机镜头市场份额分别为28%、21%、10%。发行人2021年光学镜头出货量达到5.4亿只,在全球光学镜头厂商中排名第三;(2)根据TSR统计,2021年预计全球智能手机摄像头模组出货量排名前三的是欧菲光、舜宇光学、丘钛微,市场份额分别为14%、14%、9%,前三大摄像头模组厂商市场份额合计为37%。

作为行业后进入者,发行人以5P镜头迅速抢占市场。报告期内,发行人5P镜头销售量分别为13,572.99万只、23,062.10万只、24,352.49万只,2019年至2021年复合增速为33.95%。2021年发行人5P镜头占全球手机同片数镜头的市场份额约为17%。在6P及以上的高端塑料镜头领域,发行人的销售量及市场份额也不断提升。

2021年发行人6P镜头占全球手机同片数镜头的市场份额约为5%。报告期内,发行人6P镜头销售量分别为0.61万只、2,358.86万只、5,784.70万只。报告期内,发行人主要向包括OPPO、vivo、小米、华为、联想、荣耀、传音等在内的国内安卓系厂商销售镜头产品,并开始拓展三星等国外终端客户。

此外,考虑到7P及以上塑料镜头在镜头设计高度、稳定性、分辨率、成像清晰度、失真率等光学性能方面已逐步触及瓶颈,未来可能更难满足高端或旗舰机型在轻薄化方面的设计要求,因此,公司重点着力光学性能更好、径厚比更高的玻塑混合镜头方案,以逐步对现有的7P及以上塑料镜头实现替代。公司依托先进的WLG技术平台,凭借自主开发的高精度模具设计加工技术和镜片成型制造技术,在玻璃镜片制造精度和玻塑混合镜头的解决方案方面已经达到行业领先水平。公司WLG技术能够显著提升精密非球面玻璃镜片的生产效率和良率,使得光学性能更好的玻塑混合镜头的大规模市场化应用成为可能。截至目前,公司已实现1G5P和1G6P玻塑混合镜头、WLG玻璃镜片的量产出货,完成1G7P、2G6P等多种规格的玻塑混合镜头的新产品预研,并持续推进多片玻璃玻塑混合镜头的研发,2021年公司玻塑混合镜头实现销售量201.16万只。

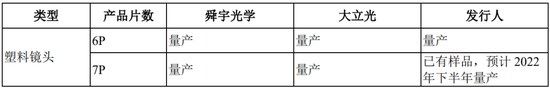

据披露,截至目前,舜宇光学、大立光和发行人的智能手机光学镜头产品研发进度情况如下:

在玻璃镜片和玻塑混合镜头领域,公开信息显示,舜宇光学已推出可应用于智能手机的1G5P玻塑混合产品,并已实现应用于智能手机的玻璃非球面镜片量产,而大立光的优势主要集中在塑料镜头领域,目前尚无公开信息显示其智能手机玻塑混合镜头已实现量产。截至目前,公司已实现1G5P和1G6P玻塑混合镜头、WLG玻璃镜片的量产出货,完成1G7P、2G6P等多种规格的玻塑混合镜头的新产品预研,并持续推进多片玻璃玻塑混合镜头的研发。

公司依托先进的WLG技术平台,凭借自主开发的高精度模具设计加工技术和镜片成型制造技术,在玻璃镜片制造精度和玻塑混合镜头的解决方案方面已经达到行业领先水平。公司WLG技术能够显著提升精密非球面玻璃镜片的生产效率和良率,使得光学性能更好的玻塑混合镜头的大规模市场化应用成为可能。目前,公司1G7P玻塑混合镜头方案能够达到或超越业界高端8P塑料镜头的技术参数水平。

据披露,诚瑞光学自主研发的WLG技术问世前,玻塑混合镜头难以通过经济、高效的方式大规模量产,仅能应用于少数旗舰机型。公司的WLG技术是一种具有革命性的光学玻璃镜片(零件)制造技术,涵盖了模具加工技术、晶圆制备技术、模压装备及工艺技术以及激光加工技术。

招股书披露,(1)除WLG技术外,市场主要的非球面玻璃镜片制造工艺还包括GMO模造玻璃技术和WLO晶圆级光学元件技术;目前行业中仅公司采用WLG玻璃镜片,其他主要为GMO玻璃镜片;(2)在手机镜头领域,目前行业中仅公司使用WLG技术量产玻塑混合镜头,其他主要为塑料镜头。

可以说,WLG技术是诚瑞光学的核心技术,可能是最关键的核心技术。但是从公司的销量及产能利用率来看,目前公司核心产品仍是塑料镜头,玻塑混合镜头销量仍非常少。且,2021年度,公司产能利用率是下滑的。

更令市场担忧的是,公司存货还快速增长。报告期各期末,公司存货账面价值分别为46,110.12万元、116,141.59万元和177,807.30万元。报告期各期末,公司存货主要为原材料、在产品和库存商品,三者合计占存货账面余额的比例分别为83.54%、95.04%和92.98%。

四、连年亏损,“经营风险”却披露不充分且缺少量化分析

毫无疑问,诚瑞光学连续多年亏损,且扭亏为盈可能还遥遥无期,对有投资者而言显然存在较大风险。在注册制背景下,发行人充分的风险披露更为关键。然而,该项目保荐人信披质量却被重点关注。

据反馈意见,多个与发行人经营状况相关的信披问题被关注。

1、招股书重大事项提示部分较为简单,缺乏重大性、针对性,风险因素没有按照重要性原则排序,“技术风险”“内控风险”“知识产权风险”等风险因素缺乏针对性,“经营风险”披露不充分且缺少量化分析。

2、招股书中缺少光学镜头行业整体发展情况及主要竞争对手产品出货、研发情况,对发行人的市场地位、技术水平、竞争优势与劣势、行业发展态势披露不充分;

3、招股书中对发行人与瑞声科技下属其他公司共用基础设施的情况披露过于简单,发行人资产完整性披露不充分;

4、发行人未按照《科创板审核问答》关于“累计未弥补亏损”的相关要求进行披露;

5、发行人固定资产中机器设备占比较高,未充分说明机器设备的主要内容及与主营业务的联系;

6、招股书对于募集资金运用情况披露较为简单,对于募集资金的具体使用安排及其与发行人现有主要业务之间的关系说明不充分;

7、预计市值报告中无预计市值的具体金额或范围。

8、在本项目存在诸多法律、财务和业务关注要点的情况下,保荐工作报告中尽职调查及内核关注问题仅有房屋权属瑕疵、外部人员参与股权激励及家族信托持股 3个问题,对于发行人分拆上市、资产重组、独立性、持续经营能力等重要问题未见关注。

注册制改革以来,科创板迎来了很多亏损的企业IPO上市。

但越是亏损企业,信披越为重要,吃相也不能太难看了吧!